2 Segmentinformationen

Änderungen in der Segmentberichterstattung

Swisscom hat per 1. Januar 2020 ihre Organisation in der Schweiz angepasst und die bisherigen Segmente Privatkunden und Enterprise Customers in Residential Customers bzw. Business Customers umbenannt. Um allen Geschäftskunden ein eigenes auf sie ausgerichtetes Kundenerlebnis zu bieten, hat Swisscom die Segmente KMU und Grosskunden zusammengeführt. Dadurch wird das Telekom- und Lösungsgeschäft mit kleinen und mittleren Unternehmen in der Segmentberichterstattung neu im Segment Business Customers (bisher Residential Customers) ausgewiesen. Weiter wurden die Customer Field Services in der Schweiz, die bisher teilweise im Segment Residential Customers ausgewiesen worden sind, bei der Tochtergesellschaft cablex AG (übrige operative Segmente) gebündelt. Damit ist es möglich, noch mehr Kundenerlebnisse zu schaffen und noch näher beim Kunden zu sein. Zusätzlich wurden zwischen den Segmenten von Swisscom Schweiz und Group Headquarters verschiedene Bereiche per 1. Januar 2020 transferiert. Die Vorjahreszahlen wurden wie folgt angepasst:

| In Mio. CHF | Berichtet | Anpassung | Angepasst | |||

|---|---|---|---|---|---|---|

| Nettoumsatz Geschäftsjahr 2019 | ||||||

| Residential Customers (bisher Privatkunden) | 5’691 | (955) | 4’736 | |||

| Business Customers (bisher Enterprise Customers) | 2’312 | 928 | 3’240 | |||

| Wholesale | 968 | – | 968 | |||

| IT, Network & Infrastructure | 85 | – | 85 | |||

| Elimination | (493) | 37 | (456) | |||

| Swisscom Schweiz | 8’563 | 10 | 8’573 | |||

| Fastweb | 2’468 | – | 2’468 | |||

| Übrige operative Segmente | 929 | 150 | 1’079 | |||

| Group Headquarters | 1 | – | 1 | |||

| Elimination | (508) | (160) | (668) | |||

| Total Nettoumsatz | 11’453 | – | 11’453 | |||

| Segmentergebnis Geschäftsjahr 2019 | ||||||

| Residential Customers (bisher Privatkunden) | 3’265 | (631) | 2’634 | |||

| Business Customers (bisher Enterprise Customers) | 603 | 673 | 1’276 | |||

| Wholesale | 524 | (14) | 510 | |||

| IT, Network & Infrastructure | (2’642) | (33) | (2’675) | |||

| Swisscom Schweiz | 1’750 | (5) | 1’745 | |||

| Fastweb | 155 | – | 155 | |||

| Übrige operative Segmente | 114 | (1) | 113 | |||

| Group Headquarters | (74) | 6 | (68) | |||

| Elimination | (77) | – | (77) | |||

| Total Segmentergebnis | 1’868 | – | 1’868 | |||

Allgemeine Angaben

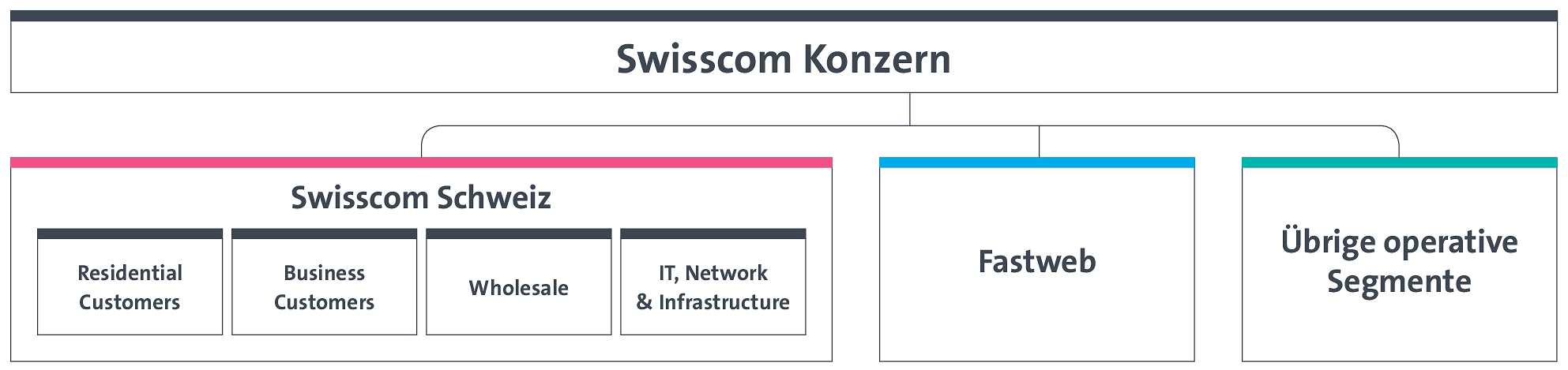

Die Berichterstattung erfolgt nach den Segmenten «Residential Customers», «Business Customers», «Wholesale» und «IT, Network & Infrastructure», die zur Swisscom Schweiz zusammengefasst werden, sowie «Fastweb» und «Übrige operative Segmente». Zusätzlich wird in der Berichterstattung «Group Headquarters», das nicht zugeteilte Kosten enthält, separat ausgewiesen.

Für die finanzielle Führung verrechnet Group Headquarters keine Management Fees und das Segment IT, Network & Infrastructure keine Netzkosten an andere Segmente. Die übrigen Leistungen zwischen den Segmenten werden zu Marktpreisen verrechnet. Somit entsprechen die Ergebnisse der Segmente Residential Customers, Business Customers sowie Wholesale einem Deckungsbeitrag vor Netzkosten.

Der Segmentaufwand umfasst die direkten und indirekten Kosten, die den Personalaufwand, den übrigen Betriebsaufwand abzüglich der aktivierten Eigenleistungen und übrigen Erträge enthalten. Als Vorsorgeaufwand sind die ordentlichen Arbeitgeberbeiträge enthalten. Die Differenz zwischen den ordentlichen Arbeitgeberbeiträgen und dem Vorsorgeaufwand nach IAS 19 wird in der Spalte «Elimination» ausgewiesen. In den ersten neun Monaten 2020 ist in der Spalte Elimination ein Aufwand von CHF 47 Mio. als Überleitungsposition zum Vorsorgeaufwand nach IAS 19 enthalten (Vorjahr CHF 44 Mio.).

Leasingverhältnisse zwischen den Segmenten werden nicht nach IFRS 16 bilanziert. Der ausgewiesene Leasingaufwand der Segmente umfasst die Abschreibungen und Zinsen der Nutzungsrechte exkl. Abschreibungen von CHF 18 Mio. (Vorjahr CHF 23 Mio.) auf Netzzugangsrechten (Indefeasible Rights of Use, IRU), Wertminderungen auf Nutzungsrechten von CHF 7 Mio. (Vorjahr keine) sowie die Verrechnung für die Miete von Gebäuden zwischen den Segmenten. Der Leasingaufwand von geringwertigen Vermögenswerten wird als direkte Kosten ausgewiesen.

Die Investitionen enthalten die Ausgaben für den Erwerb von Sachanlagen und immateriellen Vermögenswerten sowie Zahlungen für Netzzugangsrechte (Indefeasible Rights of Use, IRU). IRUs werden in der Regel vollständig bei Beginn der Nutzung bezahlt und klassifizieren als Leasingverhältnis nach IFRS 16. IRU-Zahlungen werden aufgrund der wirtschaftlichen Betrachtungsweise in den Segmentinformationen als Investition betrachtet. In den Investitionen der ersten neun Monate 2020 sind Zahlungen für IRU von CHF 11 Mio. enthalten (Vorjahr CHF 42 Mio.).

Teilweise werden von Swisscom Schweiz Mobilfunkgeräte im Bündelangebot mit einem Mobilfunkvertrag subventioniert verkauft. Als Folge der Umverteilung des Umsatzes auf die vorab gelieferte Komponente (Mobilfunkgerät) werden Umsätze früher erfasst, als die Rechnungsstellung erfolgt. Dies führt dazu, dass aus diesem Geschäft vertragliche Vermögenswerte erfasst werden. In der Segmentberichterstattung von Swisscom Schweiz wird die Bildung und Auflösung dieser vertraglichen Vermögenswerte als übriger Umsatz ausgewiesen. Der Ausweis der in Rechnung gestellten Beträge erfolgt im Umsatz aus Telekomdiensten bzw. Handelswaren.

Segmentinformationen 2020

2020, in Mio. CHF |

Swisscom Schweiz |

Fastweb |

Übrige operative Segmente |

Group Headquarters |

Elimination |

Total |

||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Privatkunden | 3’320 | 903 | – | – | – | 4’223 | ||||||

| Geschäftskunden | 2’276 | 707 | 329 | – | – | 3’312 | ||||||

| Wholesale-Kunden | 490 | 176 | – | – | – | 666 | ||||||

| Nettoumsatz mit externen Kunden | 6’086 | 1’786 | 329 | – | – | 8’201 | ||||||

| Nettoumsatz mit anderen Segmenten | 62 | 6 | 430 | – | (498) | – | ||||||

| Nettoumsatz | 6’148 | 1’792 | 759 | – | (498) | 8’201 | ||||||

| Direkte Kosten | (1’232) | (648) | (51) | – | 25 | (1’906) | ||||||

| Indirekte Kosten | (2’189) | (536) | (570) | (48) | 404 | (2’939) | ||||||

| Segmentergebnis vor Abschreibungen | 2’727 | 608 | 138 | (48) | (69) | 3’356 | ||||||

| Leasingaufwand | (174) | (42) | (9) | (1) | – | (226) | ||||||

| Abschreibungen und Wertminderungen | (1’140) | (462) | (45) | – | 6 | (1’641) | ||||||

| Segmentergebnis | 1’413 | 104 | 84 | (49) | (63) | 1’489 | ||||||

| Zinsen auf Leasingverbindlichkeiten | 34 | |||||||||||

| Operatives Ergebnis | 1’523 | |||||||||||

| Finanzertrag und Finanzaufwand, netto | (113) | |||||||||||

| Ergebnis von Equity-bilanzierten Beteiligungen | 4 | |||||||||||

| Ergebnis vor Ertragssteuern | 1’414 | |||||||||||

| Ertragssteueraufwand | (248) | |||||||||||

| Reingewinn | 1’166 | |||||||||||

| Segmentergebnis vor Abschreibungen | 2’727 | 608 | 138 | (48) | (69) | 3’356 | ||||||

| Leasingaufwand | (174) | (42) | (9) | (1) | – | (226) | ||||||

| Investitionen | (1’186) | (439) | (30) | – | 23 | (1’632) | ||||||

| Operating Free Cash Flow Proxy | 1’367 | 127 | 99 | (49) | (46) | 1’498 |

Segmentinformationen Swisscom Schweiz 2020

2020, in Mio. CHF |

Residential Customers |

Business Customers |

Wholesale |

IT, Network & Infrastructure |

Elimination |

Total Swisscom Schweiz |

||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Festnetz | 1’505 | 676 | – | – | – | 2’181 | ||||||

| Mobilfunk | 1’460 | 575 | – | – | 2’035 | |||||||

| Übrige Umsätze | – | 45 | – | – | – | 45 | ||||||

| Telekomdienste | 2’965 | 1’296 | – | – | – | 4’261 | ||||||

| Lösungsgeschäft | – | 786 | – | – | – | 786 | ||||||

| Handelswaren | 356 | 170 | – | – | – | 526 | ||||||

| Wholesale | – | – | 490 | – | – | 490 | ||||||

| Übrige Umsätze | (1) | 7 | – | 17 | – | 23 | ||||||

| Nettoumsatz mit externen Kunden | 3’320 | 2’259 | 490 | 17 | – | 6’086 | ||||||

| Nettoumsatz mit anderen Segmenten | 58 | 55 | 237 | 47 | (335) | 62 | ||||||

| Nettoumsatz | 3’378 | 2’314 | 727 | 64 | (335) | 6’148 | ||||||

| Direkte Kosten | (750) | (598) | (324) | (9) | 449 | (1’232) | ||||||

| Indirekte Kosten | (557) | (702) | (12) | (804) | (114) | (2’189) | ||||||

| Segmentergebnis vor Abschreibungen | 2’071 | 1’014 | 391 | (749) | – | 2’727 | ||||||

| Leasingaufwand | (33) | (25) | – | (116) | – | (174) | ||||||

| Abschreibungen und Wertminderungen | (55) | (57) | – | (1’028) | – | (1’140) | ||||||

| Segmentergebnis | 1’983 | 932 | 391 | (1’893) | – | 1’413 | ||||||

| Investitionen | (19) | (27) | – | (1’140) | – | (1’186) |

Segmentinformationen 2019

2019, in Mio. CHF, angepasst |

Swisscom Schweiz |

Fastweb |

Übrige operative Segmente |

Group Headquarters |

Elimination |

Total |

||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Privatkunden | 3’440 | 915 | – | – | – | 4’355 | ||||||

| Geschäftskunden | 2’380 | 701 | 383 | – | – | 3’464 | ||||||

| Wholesale-Kunden | 489 | 148 | – | – | – | 637 | ||||||

| Nettoumsatz mit externen Kunden | 6’309 | 1’764 | 383 | – | – | 8’456 | ||||||

| Nettoumsatz mit anderen Segmenten | 65 | 6 | 419 | – | (490) | – | ||||||

| Nettoumsatz | 6’374 | 1’770 | 802 | – | (490) | 8’456 | ||||||

| Direkte Kosten | (1’356) | (629) | (44) | – | 6 | (2’023) | ||||||

| Indirekte Kosten | (2’277) | (535) | (614) | (55) | 408 | (3’073) | ||||||

| Segmentergebnis vor Abschreibungen | 2’741 | 606 | 144 | (55) | (76) | 3’360 | ||||||

| Leasingaufwand | (167) | (41) | (9) | (2) | 13 | (206) | ||||||

| Abschreibungen und Wertminderungen | (1’142) | (464) | (50) | – | 7 | (1’649) | ||||||

| Segmentergebnis | 1’432 | 101 | 85 | (57) | (56) | 1’505 | ||||||

| Zinsen auf Leasingverbindlichkeiten | 24 | |||||||||||

| Operatives Ergebnis | 1’529 | |||||||||||

| Finanzertrag und Finanzaufwand, netto | (119) | |||||||||||

| Ergebnis von Equity-bilanzierten Beteiligungen | 1 | |||||||||||

| Ergebnis vor Ertragssteuern | 1’411 | |||||||||||

| Ertragssteueraufwand | (230) | |||||||||||

| Reingewinn | 1’181 | |||||||||||

| Segmentergebnis vor Abschreibungen | 2’741 | 606 | 144 | (55) | (76) | 3’360 | ||||||

| Leasingaufwand | (167) | (41) | (9) | (2) | 13 | (206) | ||||||

| Investitionen | (1’324) | (495) | (32) | – | 18 | (1’833) | ||||||

| Operating Free Cash Flow Proxy | 1’250 | 70 | 103 | (57) | (45) | 1’321 |

Segmentinformationen Swisscom Schweiz 2019

2019, in Mio. CHF, angepasst |

Residential Customers |

Business Customers |

Wholesale |

IT, Network & Infrastructure |

Elimination |

Total Swisscom Schweiz |

||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Festnetz | 1’540 | 712 | – | – | – | 2’252 | ||||||

| Mobilfunk | 1’549 | 641 | – | – | – | 2’190 | ||||||

| Übrige Umsätze | – | 45 | – | – | – | 45 | ||||||

| Telekomdienste | 3’089 | 1’398 | – | – | – | 4’487 | ||||||

| Lösungsgeschäft | – | 771 | – | – | – | 771 | ||||||

| Handelswaren | 357 | 190 | – | – | – | 547 | ||||||

| Wholesale | – | – | 489 | – | – | 489 | ||||||

| Übrige Umsätze | (6) | 3 | – | 18 | – | 15 | ||||||

| Nettoumsatz mit externen Kunden | 3’440 | 2’362 | 489 | 18 | – | 6’309 | ||||||

| Nettoumsatz mit anderen Segmenten | 56 | 64 | 260 | 47 | (362) | 65 | ||||||

| Nettoumsatz | 3’496 | 2’426 | 749 | 65 | (362) | 6’374 | ||||||

| Direkte Kosten | (820) | (653) | (345) | (8) | 470 | (1’356) | ||||||

| Indirekte Kosten | (571) | (719) | (11) | (868) | (108) | (2’277) | ||||||

| Segmentergebnis vor Abschreibungen | 2’105 | 1’054 | 393 | (811) | – | 2’741 | ||||||

| Leasingaufwand | (37) | (22) | – | (108) | – | (167) | ||||||

| Abschreibungen und Wertminderungen | (70) | (62) | – | (1’009) | (1) | (1’142) | ||||||

| Segmentergebnis | 1’998 | 970 | 393 | (1’928) | (1) | 1’432 | ||||||

| Investitionen | (16) | (34) | – | (1’274) | – | (1’324) |